✔ 個人事業主になるために必要な手続きが分かる

✔ 開業届の提出方法から税金の仕組みまで理解できる

✔ お金の流れを整理し、損しない仕組みを作るポイントが分かる

✔ 実際の体験談を交えて、リアルな視点で知識を得られる

そもそも個人事業主とは?会社員との違いは?

個人事業主って何ですか?会社員とはどう違うんでしょうか?

簡単に言うと、自分でビジネスをする人のことですね。会社員は給料をもらいますが、個人事業主は自分で稼ぎます。

個人事業主の特徴

会社に雇われず、自分で仕事をする

売上から経費を引いた分が自分の収入になる

収入が増えるほど税金も上がる(だから節税が大事!)

例えば、個人事業主としてできる仕事には、次のようなものがあります。

| 職種 | 具体的な仕事 |

|---|---|

| フリーランス | ライター・デザイナー・プログラマー |

| 物販 | ネットショップ運営・せどり |

| 軽貨物 | UberEats・Amazonフレックス |

| コンテンツ | YouTuber・ブロガー |

| コンサル | 企業アドバイザー・セミナー講師 |

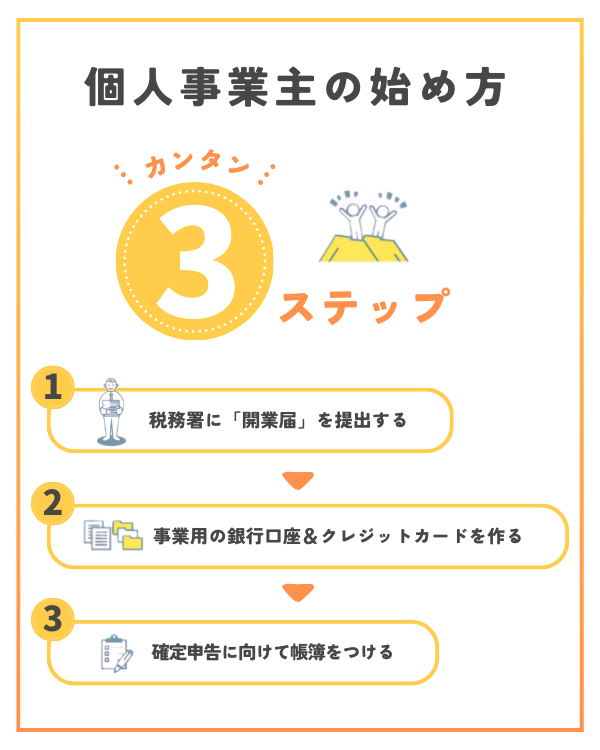

個人事業主の始め方|たった3ステップ!

じゃあ、個人事業主になるには何をすればいいですか?

大まかに言うと、①開業届の提出 ②事業用口座の作成 ③確定申告の準備、の3つのステップです!

開業届の提出|実は超カンタン!

\ たったこれだけで、個人事業主デビュー! /

開業届の提出方法(無料)

1. 国税庁のHP から開業届のフォーマットをダウンロード

2. 名前・住所・事業内容を記入

3. 税務署に持参・郵送・e-Taxで提出(好きな方法でOK!)

開業届って、提出が大変そうなイメージがあります…。

実は、直接税務署に行って紙に書くだけでOK!所要時間は5分も10分もかかりません。

青色申告の65万円控除を受けるには?

青色申告の65万円控除を受けるには、以下の条件を満たす必要があります。

開業届と一緒に「青色申告承認申請書」を提出

売上や経費を「複式簿記」という方法で記録する

確定申告の際に「貸借対照表」というお金の動きを示す書類を提出

申告を期限内(3月15日まで)に行う

💡 青色申告の控除額比較

| 申告種類 | 必要な記帳方法 | 控除額 | メリット | デメリット |

|---|---|---|---|---|

| 白色申告 | 簡単な記帳 | なし | 手続きが簡単 | 節税効果が小さい |

| 青色申告(10万円控除) | 簡単な記帳 | 10万円 | 節税できる | 控除額が少ない |

| 青色申告(65万円控除) | 複式簿記 | 65万円 | 節税効果が大きい | 記帳が必要 |

事業用の銀行口座とクレジットカードの連携が重要!

個人事業主になると、「お金の管理」 が非常に重要になります。

事業とプライベートのお金を分けないと、確定申告の際に 「これは事業の経費?それとも個人の出費?」 と分からなくなることも。

✔ 確定申告がラクになる(プライベートと分けると会計がスムーズ)

✔ 経費を管理しやすい(どれだけ事業にお金を使ったかが一目で分かる)

✔ 事業の信用力が上がる(将来的に融資を受ける際に有利)

💡 私のリアルな体験:銀行口座とクレカの使い分け

私は 楽天ビジネス口座 を使い、プライベートと事業の口座を完全に分けています。

支払いに使うクレジットカードは、ガソリン代を抑えるためにジャックスカードを選択。

しかし、楽天経済圏を活用しているので、楽天ビジネスカードと楽天銀行を連携させた方が、ポイント面でもメリットがあったかもしれない と後から思いました。

【まとめ】個人事業主になって自由な働き方を手に入れよう!

\ 個人事業主になれば、自由な働き方が可能! /

個人事業主の始め方

1. 開業届を出す(税務署へ)

2. 事業用口座&クレジットカードを作る

3. 帳簿をつけて確定申告の準備をする(青色申告を活用!)

個人事業主になる人は、ぜひ 「お金が出ていかない仕組み」 をしっかり作って、自由な働き方を手に入れてください!